2024年1月にNISA(少額投資非課税制度)は、新NISAに生まれ変わりました。

新NISAによる主な変更点は以下のとおりです。

- 非課税投資枠が最大1,800万円に拡大

- つみたて投資枠と成長投資枠の併用が可能

- 非課税保有期間が無期限に変更

- 制度実施期間が恒久化

これらの変更により、毎月少額でも長期間積み立てることで資産形成に役立ちます。そのため、とくに20代の方にはメリットの多い制度です。

本記事では新社会人に向けて、新NISAのメリットや始め方、運用のポイントをわかりやすく解説します。

新NISAって何

新NISA(ニーサ)とは、2024年1月に新しく見直された少額投資非課税制度のことです。

一般的に投資信託で得た分配金や譲渡益には、20.315%の税金がかかります。それが新NISAを活用することで、上場株式や投資信託などに投資をして利益を得ても非課税となります。

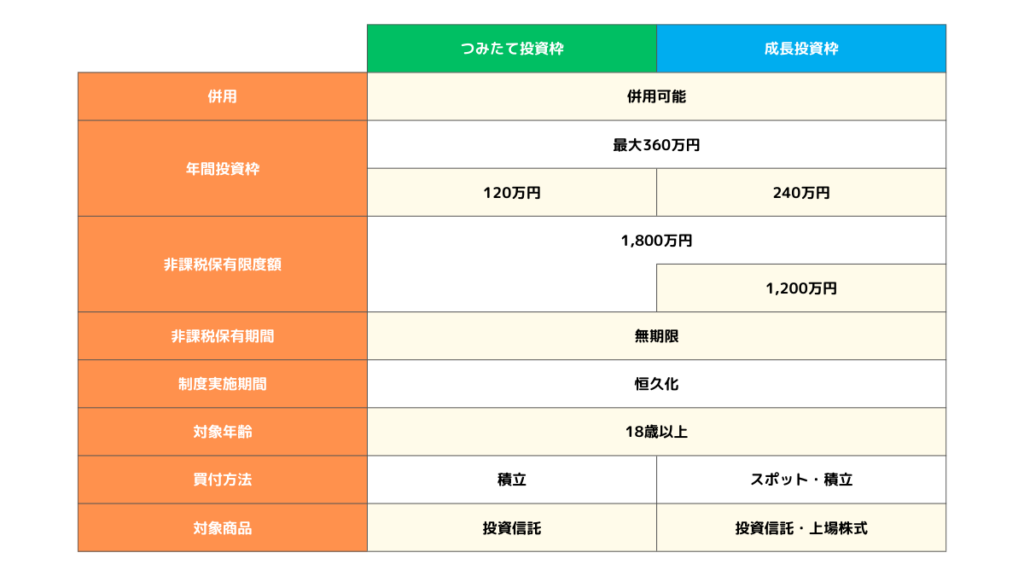

また、新NISAにはつみたて投資枠と成長投資枠があり、それぞれの年間投資枠・対象商品などの詳細は以下の通りです。

※参考:金融庁ホームページより

つまり、年間最大360万円まで上場株式や投資信託へ非課税枠で投資できるのが新NISAです。

20代から新NISAを始めるメリット

新NISAは投資枠の拡大や期限の無期限化・恒久化により、早く始めるほどメリットの多い制度です。ここでは20代で新NISAを始めるメリットを紹介します。

複利効果が高まる

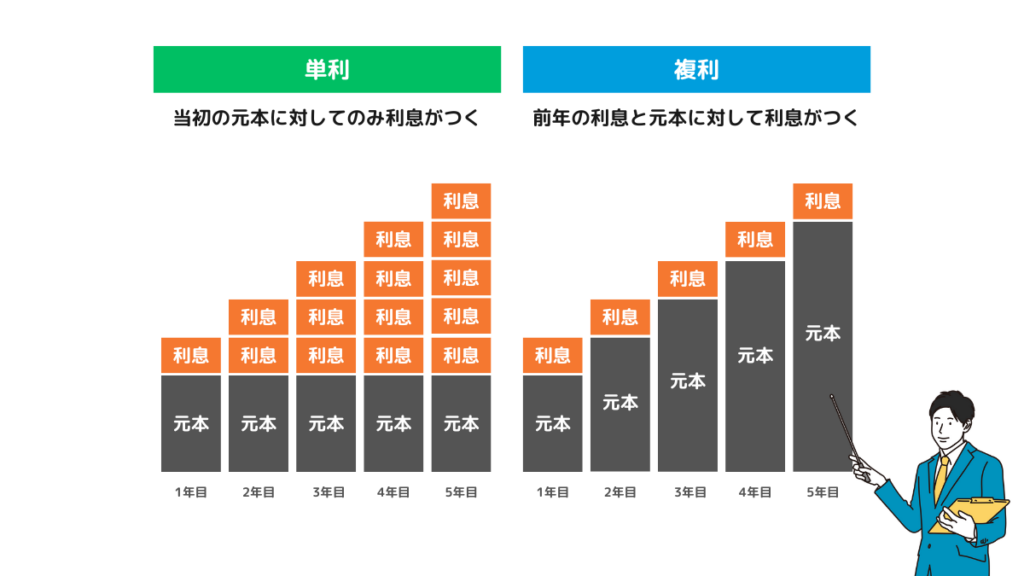

複利効果とは、運用益を再投資することで元本を増やし、運用益がさらに増える効果のことです。簡単にいえば、元本と利息に対してさらに利息がつくということです。反対に、運用益を元本に加算しない方法は単利と呼びます。

複利と単利の違いのイメージは以下の通りです。

複利は、運用期間が長いほど効果を期待できます。そのため新NISAを20代で始めることで、20年や30年、あるいは40年といった長期間の運用ができ、将来の資産形成に役立ちます。

長期間の運用でリスクが減る

新NISAを20代で始めるメリットは、長期間の運用によりリスクが減ることです。

なぜなら新NISAのつみたて投資枠を活用することで、簡単にドル・コスト平均法を実践できるためです。ドル・コスト平均法とは、金融商品を定期的に一定額購入する手法で、リスクの低い投資方法として知られています。

ドル・コスト平均法がリスクの少ない理由は、金融商品の価値の変動により購入する口数が増減するためです。

| 金融商品の価値が低い:購入できる口数が増え、価値が上がったときに利益が期待できる 金融商品の価値が高い:購入できる口数が減り、価値が下がったときのリスクを抑えられる |

またドル・コスト平均法は、一定額・定期的に購入することと長期的に実施することがポイントです。つまり、20代で新NISAを始めることで、リスクの少ない投資方法を実践できるのです。

新社会人向け!新NISAの始め方

新NISAを始めるには、3つの手順があります。

手順1. 金融機関を選択

まずは口座を開設する金融機関の選択です。

例えば、ネット証券の「SBI証券」や「楽天証券」などがあります。選択する際は、金融商品の取扱数の多い金融機関をおすすめします。金融商品が多いほど、投資先の選択肢が増えるためです。

また、NISA口座は1人1口座しか開設できないので注意してください。

手順2. NISA口座を開設

選択した金融機関でNISA口座の開設を申請します。申請には本人確認書類が必要なため、あらかじめ準備しましょう。NISA口座の開設後、口座に資金を入金します。

手順3. 投資商品の決定

最後の手順は投資商品の決定です。つみたて投資枠を活用する場合は、積み立てをする頻度と金額、購入する金融商品を選択します。つみたて投資枠の年間上限額が120万円のため、月額10万円まで設定が可能です。

20代で始める新NISAの運用戦略のポイント

新NISAを始める方のなかには、「毎月いくら積み立てをすれば良いの?」や「金融商品の選び方がわからない」などの疑問や不安がある方もいるでしょう。

そこで、この章では20代で新NISAを始める方向けに、運用戦略のポイントを紹介します。

無理のない積立金額を設定

つみたて投資枠は年間上限額が120万円のため、毎月10万円以内で無理なく支払える金額を設定しましょう。

積立金額はいつでも変更できるため、余裕があるときに多く投資したくなるかもしれません。しかし、積立金額の増減を繰り返すと、ドル・コスト平均法のメリットが弱まるため注意が必要です。

また、積立金額を1万円や3万円に設定し、余裕のあるときに成長投資枠を活用するといった戦略もあります。

参考までに毎月5万円を積み立てる場合、30年間で上限金額の満額である1,800万円となります。

投資信託の選び方

投資信託の選び方のポイントは、リスクとリターンのバランス、信託報酬や運用実績です。

投資信託は商品によって、リスクとリターンが異なります。リスクを抑えたい方は「バランス型投資信託」、リターンを重視する方は「インデックス型投資信託」や「アクティブ型投資信託」が候補となります。

信託報酬とは、資産を運用してもらうための費用のことです。信託報酬が低いほど、リスクが低くなります。

運用実績は、過去にどれだけ利益や損失を出したかです。運用実績から将来の運用利回りを予測できます。

新NISAとiDeCoの違い

新NISAと混同しやすい制度がiDeCoです。

iDeCo(イデコ)とは個人型確定拠出年金のことで、投資信託などで資金を運用して老後に備えるための制度です。iDeCoには、所得税の控除や運用益が非課税となるメリットがあります。

ただし、iDeCoは原則60歳まで資金を引き出せません。いつでも引き出せる新NISAと大きく異なる部分です。

20代から始めるのであれば、60歳まで引き出せないのはデメリットといえるでしょう。新NISAとiDeCoは併用可能なので、iDeCoを利用する際は新NISAとのバランスが重要です。

新NISAは新社会人なら押さえておくべき資産形成法

新NISAは20代にメリットの多い制度です。そのため、新社会人なら押さえておくべき資産形成法といえます。 商談 の席でも話題に出やすいので、基礎知識としても知っておくのがおすすめです。

人生100年時代といわれる現代、自分の老後のためにも資産形成に興味のある方も多いでしょう。この機会に新NISAを活用し、20代のうちから資産運用の第1歩を踏み出してみませんか。

Akalaリストとは、「製造業の中小企業リスト」「IT企業一覧」などの絞り込み条件を選ぶだけで、ニーズにマッチした企業を抽出できる「営業リスト作成ツール」です。

最短30秒で営業リストが作成でき、さくっとダウンロード可能。CSVもしくはエクセルファイルでダウンロードできるのでExcelはもちろんGoogleスプレッドシートでそのまま開けます。

企業情報の鮮度と精度にもこだわっています。各企業のIR情報や官公庁の統計資料などの一般公開されている情報に加えて、日本国内の500万を超える法人データを収集し、高い精度で電話番号やメールアドレスなど連絡先のクレンジング・名寄せ処理を行っています。

さらに生成AIを活用して、企業の重要情報を要約。ぱっと見でどんな企業かわかる「商談メモ」も作成済みです。

いまなら毎月300件無料ダウンロードできる!

いまなら会員登録するだけで毎月300件の営業リストが無料ダウンロードできます!

有料プランへの切り替え手続きをしない限り、料金を請求することはございません。無料プランは電話番号もクレジットカードの登録も不要なのでご安心ください。

弊社保有の情報は、全国の法人データです。なかでも、企業リストを主体としております。

株式会社、合同会社などの企業情報となるため、法人番号を持たない公立学校や店舗などのリストはご用意できません。

Akalaリストは最新のAI技術を活用し、人の手で行う作業を減らすことでコストを抑えているため、無料でご利用いただけます。新規開拓営業など、ぜひお役立てください。

AIが収集する各企業のIR情報や官公庁の統計資料など、一般公開されている大量の企業情報を独自の技術によってデータベース化しています。

▼Akalaリストについてよくある質問はこちらから!

https://note.akala.ai/faq-category/akala-list