2023年10月にインボイス制度がスタートします。

それに伴い、「インボイス制度って何?」「制度開始後はどのように変わるの?」といった疑問や不安のある方はいませんか?

インボイス制度の開始後は消費税の控除の仕方が変わってきます。税制が変わることで、とくに売上1,000万円以下のフリーランスや一人親方などの個人事業主は、対応に苦慮しているでしょう。

本記事ではインボイス制度の基礎知識やメリット・デメリット、導入前に準備すべきことをわかりやすく紹介します。

インボイス制度とは?

インボイス制度とは、2023年10月よりスタートする消費税の仕入税額控除の新たな制度です。

制度の特徴は仕入税額控除を受けるために、インボイス(適格請求書)が必要となることです。ここでは、重要なキーワードをわかりやすく解説します。

インボイス(適格請求書)とは?

インボイスとは買い手がニ重に消費税を払わなくて済むように、仕入れに発生した消費税を証明できる請求書です。

インボイスには以下の情報を含める必要があります。

- 区分記載請求書

- 登録番号

- 適用税率

- 税率ごとに区分した消費税額等

登録番号とはインボイス発行事業者に与えられる番号です。

つまりインボイスを発行するためには、インボイス発行事業者の登録を済ませる必要があります。また、課税事業者でなければ登録できません。

課税事業者と免税事業者の違い

課税事業者と免税事業者の違いは、消費税を納付する義務があるかどうかです。

具体的には基準期間(納税義務の判定期間、個人事業者は前々年、法人は前々事業年度)の課税売上高が1,000万円を超えると、課税事業者となり、確定申告をして消費税を納付しなければなりません。

一方で基準期間の課税売上高が1,000万円以下の場合は、消費税の納付が免除されるため、免税事業者と呼ばれます。

また、免税事業者でも消費税課税事業者選択届出書を税務署に提出することで、任意で課税事業者になることもできます。

インボイスの交付義務が免除される例

適格請求書を交付することが困難な取引の場合、交付義務が免除されます。事例は以下の通りです。

① 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

国税庁ホームページより

② 出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が

卸売の業務として行うものに限ります。)

③ 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売(無

条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

④ 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

⑤ 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限り

ます。)

インボイス制度がよくわかるおすすめ動画

難しく思えるインボイス制度ですが、国税庁のYouTube動画がとてもわかりやすいです。基本をしっかり知りたい方はぜひ参考にしてみてください。

消費税の仕組みをおさらい

インボイス制度をわかりやすくするために、ここで消費税の仕組みについておさらいしておきましょう。

消費税とは商品やサービスなどの消費に対して課せられる税のことをいいます。日本国内のほとんどの商品やサービスが課税の対象になっています。

・消費税は、商品・製品の販売やサービスの提供などの取引に対して広く公平に課税される税で、消費者が負担し事業者が納付します。

・消費税は、商品・製品の販売やサービスの提供などの取引に対して、広く公平に課税されますが、生産、流通などの各取引段階で二重三重に税がかかることのないよう、税が累積しない仕組みが採られています。

・商品などの価格に上乗せされた消費税と地方消費税分は、最終的に消費者が負担し、納税義務者である事業者が納めます。

・消費税が課税される取引には、併せて地方消費税も課税されます。

国税庁「消費税のしくみ」より

消費税は法人税や固定資産税とは異なり、消費者が負担する間接税です。間接税とは、税を納める人と税を負担する人が異なる税のことを指します。

ただし、消費者が日々の生活のなかで都度、税金を納めるのは不可能なため、事業者がまとめて納税する仕組みになっています。

消費税率は10%または8%

消費税率は2019年10月1日より2種類になっています。

| 軽減税率8% | 標準税率10% |

| 消費税率6.24% 地方消費税率1.76 | 消費税率7.8% 地方消費税率2.2% |

| ・酒類、外食を除く飲食料品 ・定期購読契約に基づいて週2回以上発行される新聞 | 左記以外のもの |

仕入れと売上にかかる消費税の関係

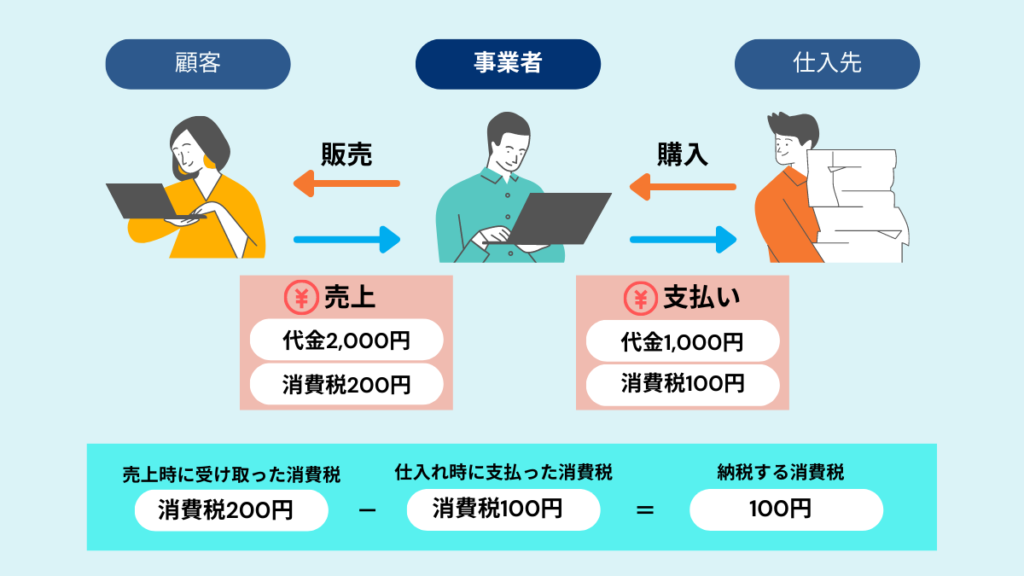

製造業者から卸売業者、小売業者へと取り引きごとに消費税が発生します。そうなると雪だるま式に消費税が増えていくように思いますが、消費税が二重三重に課されることはありません。

その仕組みを「仕入税額控除」といって、売上時に受け取った消費税額から、仕入れにかかった消費税額を差し引いて差額を申告して納付します。

インボイス制度で何が変わる?

インボイス制度は、要件を満たした「インボイス(適格請求書)」の発行や保存を条件に仕入税額控除を行うという新たな仕組みです。

制度導入後に起こる変化は、「インボイスの発行・保存」と「免税事業者からの仕入税額控除」の2つです。それぞれの変化をわかりやすく解説します。

インボイスの発行や保存が必要

インボイス発行事業者の売り手の場合、買い手の求めに応じてインボイスを発行する義務があります。またインボイスの写しを7年間保存しなければなりません。

一方、買い手は、発行されたインボイスを保管する必要があります。このような保管や発行のために、新たな作業の発生が1つ目の変わるポイントです。

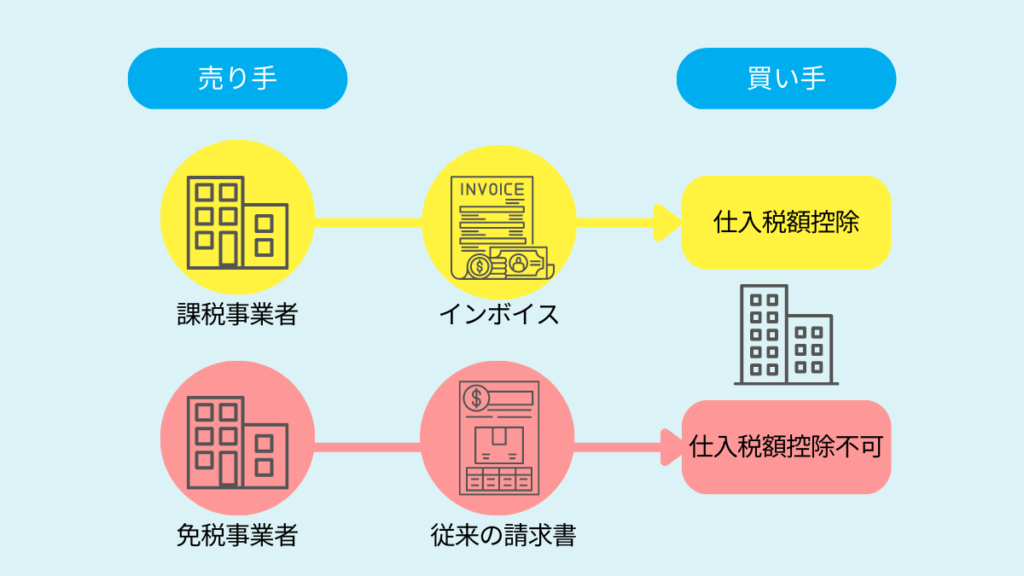

免税事業者からの仕入れは控除が受けられない

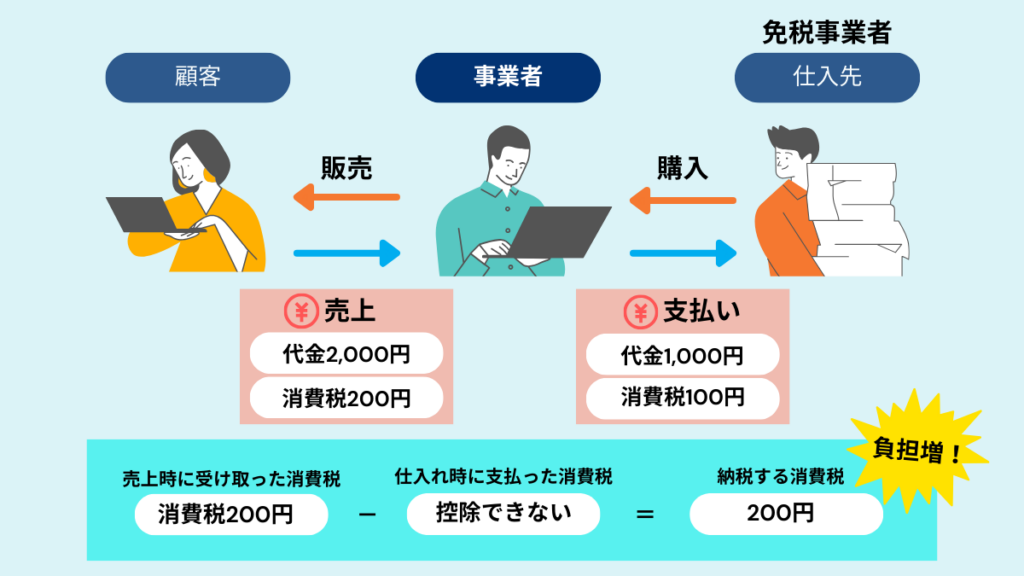

インボイス制度が始まると、課税事業者が免税事業者から仕入れる際に仕入税額控除が受けられなくなります。控除が受けられなければ、買い手は二重に消費税を支払うため不利益につながります。

インボイス制度のスタートによる事業者への影響

インボイス制度導入後は、買い手・売り手それぞれに影響がでると考えられています。とくに大きな影響を受けるのは免税事業者です。インボイス制度による影響について考えてみます。

売上1,000万円以下の免税事業者は仕事減少の可能性がある

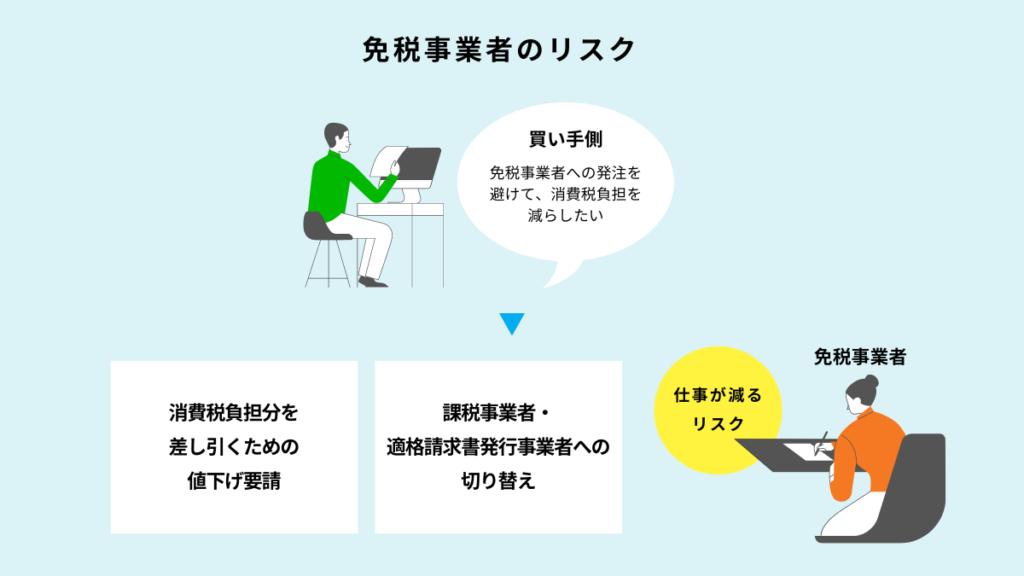

一人親方や個人事業主として働くBtoBビジネスの免税事業者は「仕事が減る」可能性も考えられます。なぜなら買い手が二重に消費税を支払うことになるため、免税事業者との取引をやめる可能性があるからです。

取引がなくならないにしても、消費税分の値引きを求められることもあるでしょう。新たに課税事業者と取り引きすることも難しくなるかもしれません。また、実質的に売上が減少するリスクも考えられます。

免税事業者が任意で課税事業者になる方法もありますが、課税事業者となれば消費税を納める必要があるため、これまでのビジネスモデルでは利益を確保できない可能性もあります。

課税事業者になるか、免税事業者のままでいるか、とても難しい選択を迫られているといえるでしょう。例えば、取引相手が免税事業者であれば免税事業者のまま、取引相手が課税事業者なら課税事業者になるなど、慎重に検討する必要があります。

買い手は請求書の確認や処理に手間がかかる

買い手は、インボイスの確認や処理に手間がかかるため、人的リソースの不足や業務増加といった影響が考えられます。

また免税事業者との取引をしていれば、普通の請求書と適格請求書が混在するため、さらに事務処理が複雑になります。これらのリスクを減らすためには、インボイス制度に対応した請求システムの導入もひとつの方法です。

インボイス制度のメリットとデメリット

インボイス制度への対応は事業者によって異なります。慌てないためにも早めに対策を実施してください。

その対策方法を検討するために、インボイス制度のメリット・デメリットについて理解を深めましょう。

メリットは消費税を正しく算出できること

「インボイス制度はなんのために導入されるの?」と感じる方もいるかもしれません。その理由は、消費税は8%と10%が混在しており、正しい消費税の算出に必要なためです。

つまりインボイス制度のメリットは、消費税を正しく算出して納税できることです。

またインボイス発行事業者にとっては、免税事業者を敬遠した課税事業者の仕事の受け皿となりえるため、取引先を広げるチャンスとなります。

デメリットは手間がかかることや仕事減少のリスク

インボイス制度のデメリットは手間や負担の増加、免税事業者の仕事減少のリスクなどが指摘されています。

課税事業者は業務効率を落とさずにどのように対応するかが課題で、免税事業者はインボイスに対応するかどうかが検討内容となるでしょう。

インボイス制度の導入前に準備しておくこと

2023年10月からインボイス発行事業者になるためには、原則として2023年3月31日までに適格請求書発行事業者の登録申請をしなければいけません。

ただし、4月1日以降の申請でも、9月30日までの申請であればインボイス制度が開始する2023年10月1日から登録を受けられるようです。(参考:登録申請書の令和5年4月1日以後の提出について)

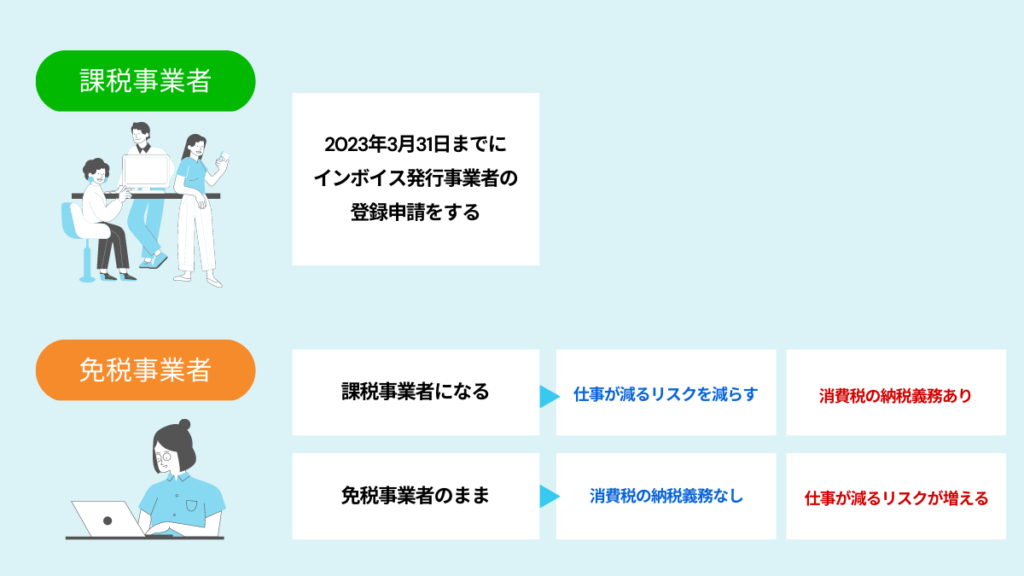

このように、インボイス制度導入前に済ませておくべき手続きや準備すべきことを、課税事業者と免税事業者に分けて解説します。

課税事業者の場合

課税事業者の場合、まずはインボイス発行事業者の登録申請をしましょう。

・適格請求書発行事業者の登録申請は時間がかかる

適格請求書のフォーマットを作成しておくと、導入時にスムーズに移行できるでしょう。国税庁の発表によると、申請完了までe-Taxの場合は3週間、書面の場合は約2ヵ月かかるそうなので、余裕を持って申請手続きを行いましょう。

・取引先がインボイス発行事業者かどうか確認する

取引先へ自社の「適格請求書発行事業者登録番号」のお知らせをするとともに、取引先(仕入先)の登録番号も連絡してもらえるようにします。

すべての取引先が課税事業者であれば問題ないのですが、免税事業者との取引がある場合は注意が必要です。取引先に免税事業者とインボイス発行事業者が混在していると、インボイスの保存方法などの事務作業が煩雑となるため、対応策を検討する必要があるためです。

また、取引先(仕入先)が免税事業者の場合、仕入額控除を受けることができません。2023年10月までに課税事業者になるかどうか、消費税の負担をどうするか、話し合いが必要になる場合もあります。

取引先のインボイス登録番号を確認するメール文例

| 株式会社○○ 〇〇様 お世話になっております。 インボイス制度についてご案内申し上げます。 2023年10月1日から始まるインボイス制度により、 仕入税額控除の要件として、適格請求書発行事業者が発行する 適格請求書(インボイス)の保存が必須となります。 弊社は税務署長に申請をし、 適格請求書発行事業者登録番号の交付を受けておりますので、 以下に弊社のインボイス番号を通知いたします。 また、貴社のインボイス番号に関する情報について、 弊社までご連絡をいただけますと幸いです。 1.弊社インボイス番号:T0000000000000 2.貴社のインボイス番号をご連絡ください。 インボイス番号の取得がまだの場合は、お手数ですが2023年5月31日までに貴社のインボイス番号をご連絡ください。また、インボイス番号を取得する予定がない場も、その旨をご連絡いただけますよう、お願い申し上げます。 3.お問い合わせ先 担当者: 電話番号: メールアドレス: 以上、何卒宜しくお願い申し上げます。 |

取引先がインボイス発行事業者かどうか確認する方法

「インボイス登録番号と法人番号の違い」でも解説していますが、取引先企業の法人番号がわかれば、国税庁のサイトで検索して調べることができます。

- 国税庁の「法人番号公表サイト」で法人番号を調べる

- 法人番号をコピーして、国税庁の「インボイス制度適格請求書発行事業者公表サイト」で検索する

- 該当があればインボイス登録番号が表示される

また、CSVファイルで一括でダウンロードすることもできるので、手持ちの営業リストに付加することもできます。営業リストを更新する手間がありますが、営業効率を上げるためにもぜひ営業リストの名寄せ・クレンジング処理をしておきましょう。

インボイス発行事業者の一覧リストは国税庁のホームページでダウンロードできます

・請求システムの見直し

現行の請求システムやレジがインボイスに対応しているかどうかも確認し、非対応であれば交換するなどの対応が必要となります。

免税事業者の場合

免税事業者の場合、大きく分類すると対応パターンは2つです。

・免税事業者のまま取引する

免税事業者のまま取引をすることもできます。ただし、インボイス発行事業者でないと仕事減少のリスクがあるので注意が必要です。価格など、取引の条件を話し合う必要があります。

またインボイス制度には経過措置として、免税事業者からの仕入れを控除する期間が設けられています。2026年10月までは80%控除、2029年10月までは50%が控除されます。この期間中に、対応策を判断するのも1つの方法です。

・課税事業者となる

免税事業者でも「消費税課税事業者選択届出」を税務署に提出することで、課税事業者になれます。

ただし、適格請求書発行事業者として登録すると、事業主名や住所などの情報が国税庁の「インボイス制度適格請求書発行事業者公表サイト」に一般公開されます。個人情報にあたる情報が公開されることになるので、やはり慎重な検討が必要です。

インボイス登録番号と法人番号の違い

インボイス登録番号は、法人番号の前にTが付いた13桁の数字になります。インボイス登録番号も、法人番号もTの部分を除けば共通の数字になります。

法人番号とは法人、一部の団体に対して国税庁が指定した13桁の識別番号のことです。法人番号は国税庁の「法人番号公表サイト」で誰でも検索・閲覧することができます。

例えば、取引先がインボイス発行事業者かどうかを確認したい場合、取引先企業の法人番号を調べ、さらに国税庁の「インボイス制度適格請求書発行事業者公表サイト」で検索してみるとすぐにわかります。登録番号は法人番号の先頭にTをつけるだけでOKです。

ただし、法人ではない個人事業主や団体については、マイナンバー(個人番号)や法人番号と重複しない、別の13桁の数字の先頭にTをつけた番号が割り振られています。

インボイス制度で困ったら専門家に相談しよう

インボイス制度をわかりやすく解説すると、買い手が消費税額控除を受けるためにインボイスの発行・保管が必要となる制度です。

課税事業者の場合は、インボイス発行事業者へ登録申請することで対応できます。インボイス導入時から対応するためには、原則2023年3月31日までに登録申請を行う必要があります。(参考:登録申請書の令和5年4月1日以後の提出について)

また免税事業者の対応策は2つです。ただし課税事業者になれば消費税の負担増、免税事業者のままなら仕事減少のリスクがあります。

インボイス制度の対応方法に不安のある方は、早めに専門家に相談することをおすすめします。

あわせて知りたい「電子帳簿保存法」

電子帳簿保存法、略して電帳法(でんちょうほう)により電子取引で授受した書類の電子保存が義務化されました。請求書に関連して、ビジネスの基礎知識として覚えておきましょう!

Akalaリストとは、「製造業の中小企業リスト」「IT企業一覧」などの絞り込み条件を選ぶだけで、ニーズにマッチした企業を抽出できる「営業リスト作成ツール」です。

最短30秒で営業リストが作成でき、さくっとダウンロード可能。CSVもしくはエクセルファイルでダウンロードできるのでExcelはもちろんGoogleスプレッドシートでそのまま開けます。

企業情報の鮮度と精度にもこだわっています。各企業のIR情報や官公庁の統計資料などの一般公開されている情報に加えて、日本国内の500万を超える法人データを収集し、高い精度で電話番号やメールアドレスなど連絡先のクレンジング・名寄せ処理を行っています。

さらに生成AIを活用して、企業の重要情報を要約。ぱっと見でどんな企業かわかる「商談メモ」も作成済みです。

いまなら毎月300件無料ダウンロードできる!

いまなら会員登録するだけで毎月300件の営業リストが無料ダウンロードできます!

有料プランへの切り替え手続きをしない限り、料金を請求することはございません。無料プランは電話番号もクレジットカードの登録も不要なのでご安心ください。

弊社保有の情報は、全国の法人データです。なかでも、企業リストを主体としております。

株式会社、合同会社などの企業情報となるため、法人番号を持たない公立学校や店舗などのリストはご用意できません。

Akalaリストは最新のAI技術を活用し、人の手で行う作業を減らすことでコストを抑えているため、無料でご利用いただけます。新規開拓営業など、ぜひお役立てください。

AIが収集する各企業のIR情報や官公庁の統計資料など、一般公開されている大量の企業情報を独自の技術によってデータベース化しています。

▼Akalaリストについてよくある質問はこちらから!

https://note.akala.ai/help/